PACE FISCALE

- Definizione agevolata Avvisi Bonari (commi 153 - 159 LdB)

- Rottamazione delle cartelle esattoriali (commi 231 - 252 LdB) “Rottamazione quater”

- Saldo e stralcio cartelle fino a 1.000 € (commi 222 - 230 LdB)

- Definizione irregolarità non formali (commi 174 - 178 LdB) Ravvedimento speciale.

AVVISI BONARI

Ambito applicativo

L’art. 1 co. 153 - 159 della Legge di Bilancio ha introdotto una misura finalizzata alla definizione agevolata delle somme contenute negli avvisi bonari emessi ai sensi dell’art. 36-bis del DPR 600/73 e dell’art. 54-bisdel DPR 633/72, a seguito della liquidazione automatica delle dichiarazioni relative ai periodi d’imposta 2019, 2020 e 2021, a condizione che il termine di 30 giorni per il pagamento non sia ancora scaduto all’1.1.2023 e quelli che verranno inviati al contribuente in data successiva all’1.1.2023.

Si tratta di quelli arrivati poco prima dell’01/01/2023 o che arriveranno dopo.

Quelli relativi ad annualità precedenti e, quindi, già arrivati da più tempo, per i quali al 1° gennaio 2023 sia ancora in corso il pagamento rateale, possono essere definiti con sanzione ridotta al 3%. In questo caso la definizione agevolata riguarda solo le rate in scadenza dopo il 1° gennaio 2023.

Per i piani rateali in corso, occorre rispettare le scadenze in essere.

Come aderire al servizio

Le somme richieste al contribuente con avviso bonario possono essere definite con il pagamento di una sanzione ridotta al 3%anziché al 10%, fermo restando l’obbligo di versare la totalità delle imposte e degli interessi.

Per gli avvisi bonari già notificati, non è previsto l’invio di nuove comunicazioni. Il contribuente dovrà procedere ad autoliquidare i nuovi importi, rideterminandoli e non è prevista alcun tipo di domanda.

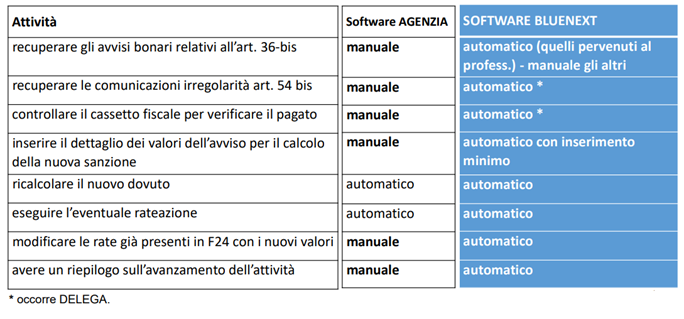

Cosa occorre fare

Vantaggi

Il programma recupera massivamente le informazioni che sono sparse in più archivi interni ed esterni allo studio, li organizza, li confronta e calcola il nuovo importo dovuto oltre alla creazione delle nuove deleghe di versamento.

È comunque possibile inserire manualmente i dati analitici dell’avviso bonario e del pagato per avere tutti gli automatismi previsti.

Maggiore controllo e sicurezza sul dato finale. Nessuna o minima inserimento di dati.

Visione completa e d’insieme dei soggetti coinvolti e del relativo stato d’avanzamento attività.

ROTTAMAZIONE CARTELLE ESATTORIALI (rottamazione quater)

Ambito applicativo

Con l’art. 1 co. 231 - 252 della Legge di Bilancio è stata introdotta una rottamazione delle cartelle di pagamento e degli accertamenti esecutivi/avvisi di addebito inerenti a carichi affidati ad AER dall’1.1.2000 al 30.06.2022, che comporta per chi ne fruisce lo stralcio

- degli interessi di qualsiasi tipo

- degli aggi di riscossione

- delle sanzioni amministrative.

È fruibile altresì da chi, avendo presentato la domanda relativa a una delle rottamazioni dei ruoli precedenti (si pensi all’art. 6 del DL 193/2016 oall’art. 3 del DL 119/2018), non ha poi pagato le rate e, per questa ragione, è decaduto dalle rottamazioni stesse.

Come aderire e Termini

- entro il 30.04.2023 (quindi 02/05/2023) il contribuente presentata la domanda utilizzando il modello approvato da Agenzia delle Entrate Riscossione e tramite l’applicazione disponibile nell’area web dell’AER

- 30.06.2023 AER verifica le richieste e liquida le rate

- 31.07.2023 il contribuente paga in unica soluzione o I rata pari al 10%

- 30.11.2023 il contribuente paga II rata pari al 10% 5. dal 2024 16 rate di pari importo con scadenza 28.2, 31.5, 31.7 e 30.11.

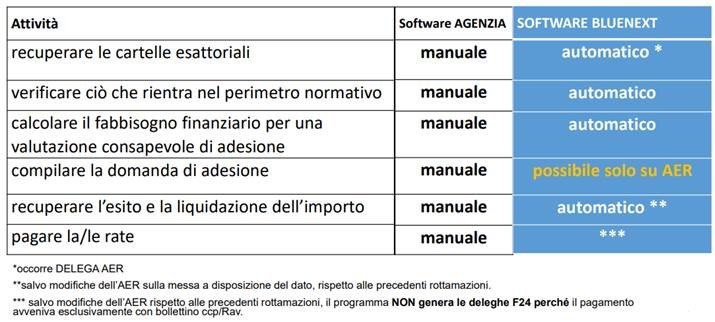

Cosa occorre fare

Vantaggi

Il programma recupera massivamente le cartelle, le organizza, le confronta e calcola il nuovo fabbisogno finanziario per una valutazione di adesione complessiva e/o parziale (quali ruoli rottamare).

Non ci sono calcoli di convenienza perché questa è decisamente implicita nella formulazione normativa dell’adesione.

Invece il calcolo del nuovo fabbisogno finanziario è utile per la verifica dell’essere in grado di sostenere il pagamento in un’unica soluzione o ratealmente e non correre il rischio di decadere dall’agevolazione qualora si fosse inadempienti nei pagamenti.

SALDO E STRALCIO

Ambito applicativo

L’art. 1 c. 222 della Legge di Bilancio ha previsto che siano automaticamente annullati alla data del 31.3.2023 i ruoli affidati agli Agenti per la Riscossione, nel periodo compreso tra l’1.1.2000 e il 31.12.2015, da parte delle amministrazioni statali, dalle agenzie fiscali e dagli enti pubblici previdenziali, di importo residuo fino a 1.000 €, determinato in relazione al singolo carico, comprensivo di capitale, interessi per ritardata iscrizione a ruolo e sanzioni.

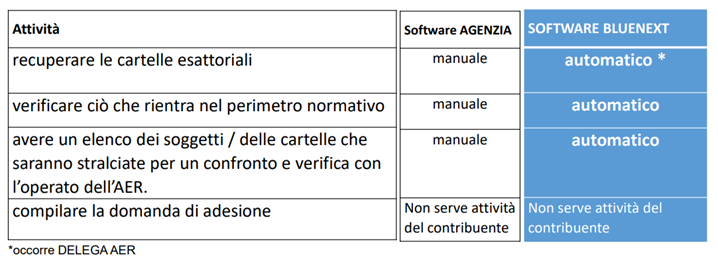

Cosa occorre fare

IRREGOLARITA’ NON FORMALI (clienti con la suite Espando Studio)

Ambito applicativo

L’art. 1 co. 174 - 178 della Legge di Bilancio ha introdotto un ravvedimento operoso speciale per sanare le violazioni riguardanti le dichiarazioni validamente presentate relative al periodo d’imposta in corso al 31 dicembre 2021 e a periodi d’imposta precedenti.

Come aderire – Termini e cosa occorre fare

Entro il 31.3.2023

- pagare l’intero importo o della prima rata trimestrale di 8 (le altre il 30/06, 30/09 e 20/12)

- presentare una dichiarazione integrativa per rimuovere la violazione.